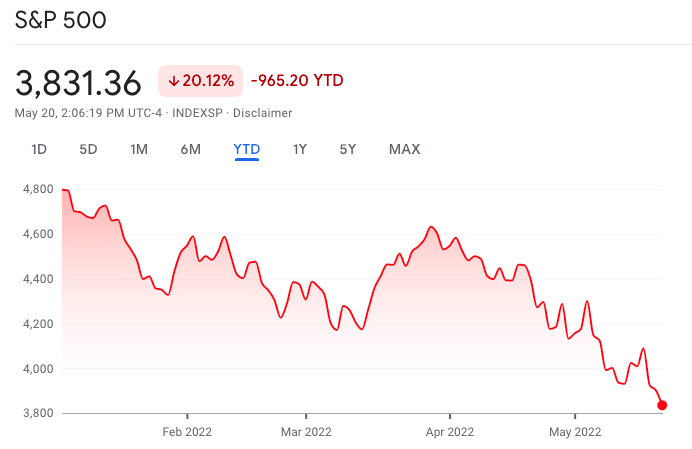

Lần đầu tiên kể từ năm 2020, chỉ số S&P 500 rơi vào thị trường giá xuống (hay còn gọi là thị trường gấu “bear market”) do lo ngại suy thoái của các nhà đầu tư tiếp tục gia tăng.

Chỉ số S&P 500, được các nhà phân tích thị trường coi là thước đo tốt nhất của thị trường chứng khoán Hoa Kỳ về tổng thể, đã giảm hơn 2% hôm thứ Sáu (20/05), rơi vào vùng thị trường giá xuống trong thời gian ngắn trong phiên giao dịch.

Chỉ số này sau đó đã phục hồi, kết thúc ngày giao dịch ở mức cao hơn 0.01%.

Cổ phiếu rơi vào thị trường giá xuống khi các chỉ số chính giảm 20% so với mức cao của chúng. Các nhà đầu tư chú ý đến con số này vì nó tạo cơ hội cho họ so sánh các đợt suy thoái trước đây trên thị trường tài chính và xác định hướng đi tiềm năng tiếp theo của chứng khoán.

Một số cái tên hàng đầu được liệt kê trên S&P 500 là Amazon, Microsoft, Home Depot, JPMorgan Chase, và Johnson & Johnson.

Chỉ số tổng hợp Nasdaq nghiêng về công nghệ vốn đã nằm trong vùng thị trường giá xuống. Nasdaq đã giảm gần 29% cho đến nay trong năm nay, chỉ ở mức trên 11,000. Chỉ số trung bình công nghiệp Dow Jones, có trọng số nghiêng về ngân hàng và các ngành công nghiệp, không quá xa so với các chỉ số chuẩn tương tự khi chỉ số này đã giảm khoảng 15% xuống gần 31,000.

Thị trường giá xuống thường kéo dài khoảng một năm

Theo dữ liệu từ LPL Research, kể từ Đại Suy Thoái, đã có 17 giai đoạn thị trường giá xuống hoặc gần vùng thị trường giá xuống, và chín trong số này đi kèm với suy thoái kinh tế. Người ta ước tính rằng thị trường giá xuống trung bình kéo dài khoảng một năm (cụ thể là 11.4 tháng). Giai đoạn thị trường giá xuống lâu nhất của S&P 500 xảy ra từ tháng 03/2000 đến tháng 10/2002, giảm 49.1%. Giai đoạn thị trường giá xuống nhanh nhất là khi bắt đầu đại dịch COVID-19; nó chỉ kéo dài 1.1 tháng và giảm 33.9%.

“Quay ngược trở lại hơn 50 năm trước cho thấy chỉ có một lần duy nhất thị trường giá xuống mất hơn 20% mà không có suy thoái và đó là trong vụ Sụp Đổ năm 1987 (“Ngày thứ Hai đen tối” năm 1987),” ông Ryan Detrick, Chiến lược gia trưởng về Thị trường tài chính của LPL, giải thích. “Với các giai đoạn gần thị trường giá xuống khác mà không có suy thoái chạm đáy với mức điều chỉnh gần 19% vào các năm 1978, 1998, 2011 và 2018, không xa các mức thấp gần đây.”

Ông George Ball, chủ tịch công ty đầu tư Sanders Morris Harris, cho biết cuộc suy thoái hiện tại chỉ mới diễn ra một phần ba thời gian đó, “vì vậy nó có thể có nhiều dư địa hơn để giảm, mặc dù có các điểm nhấn tăng giá tạm thời.”

Gần đây ngân hàng đầu tư Goldman Sachs đã phát hành một sổ tay hướng dẫn suy thoái cho các khách hàng của mình. Các chiến lược gia ngân hàng lưu ý rằng chỉ số S&P 500 đã giảm từ đỉnh đến đáy với tốc độ trung bình là 24% qua 12 lần suy thoái. Nếu chỉ số này phỏng theo sự sụt giảm đó, thì nó sẽ giảm xuống khoảng 3,650.

Suy thoái kinh tế đang thúc đẩy xu hướng đi xuống này. Bề ngoài thì các nhà đầu tư tin rằng một cuộc suy thoái kinh tế có thể sẽ sớm xảy ra. Tháng 04/2022, một cuộc khảo sát hàng tháng của Bank of America với các nhà quản lý quỹ cho thấy họ đang bi quan về thị trường chứng khoán, với suy thoái toàn cầu được coi là rủi ro đáng kể nhất. Một cuộc thăm dò khác của Bank of America nhấn mạnh rằng các nhà đầu tư đang tích trữ tiền mặt ở mức cao nhất kể từ tháng 09/2001, do có những lo lắng về suy thoái kinh tế.

Các nhà phân tích cũng lưu ý rằng các nhà giao dịch nhận thấy các gói cứu trợ và kích thích tài chính và tiền tệ sẽ không cứu được họ vào thời điểm này như hai năm trước đây.

Bà Esther George, chủ tịch Ngân hàng Dự trữ Liên bang của Thành phố Kansas, nói với CNBC hôm 19/05 rằng sự hỗn loạn của thị trường sẽ không ngăn cản ngân hàng trung ương thay đổi sứ mệnh ngăn chặn lạm phát của mình.

“Tôi nghĩ những gì chúng tôi đang tìm kiếm là việc truyền tải chính sách của chúng tôi thông qua sự hiểu biết của thị trường, và việc thắt chặt nên nằm trong dự liệu,” bà nói. “Vì vậy, điều đó không nhắm vào thị trường chứng khoán nói riêng, nhưng tôi nghĩ đó là một trong những con đường mà qua đó các điều kiện tài chính thắt chặt hơn sẽ xuất hiện.”

Bà Lisa Shalett, giám đốc đầu tư của Morgan Stanley Wealth Management, giải thích trong một ghi chú nghiên cứu hôm 16/05 rằng các nhà đầu tư đang theo dõi “nguy cơ xảy ra lo ngại về tăng trưởng nếu không muốn nói là một cuộc suy thoái hoàn toàn.”

Trong khi những lo ngại về suy thoái luôn thường trực trong tâm trí các nhà đầu tư, thì lạm phát vẫn là nỗi lo hàng đầu. Các nhà bán lẻ Target và Walmart đã công bố báo cáo thu nhập quý I tệ hại trong tuần này (16-22/05), xác nhận rằng chi phí cao hơn đang khiến lợi nhuận của họ bị thâm hụt.

Những con số thu nhập của các đại công ty bán lẻ này khiến ngày càng có nhiều nhà phân tích thị trường lo ngại rằng những rắc rối của họ sẽ ảnh hưởng đến các lĩnh vực bán lẻ khác và sẽ ảnh hưởng đến nền kinh tế rộng lớn hơn.

Cổ phiếu của Walmart giảm hơn 18% trong tuần này, trong khi cổ phiếu của Target giảm hơn 30%.

Nhưng ông James Knightley, nhà kinh tế quốc tế trưởng của ING, không lo ngại về một cuộc suy thoái do lạm phát ở Hoa Kỳ.

“Với việc nền kinh tế đã thu hẹp một cách đáng ngạc nhiên trong quý đầu tiên và với lạm phát làm xói mòn sức mạnh chi tiêu của các gia đình, không có gì ngạc nhiên khi các thị trường tài chính bắt đầu lo ngại về mối đe dọa tiềm tàng của một cuộc suy thoái,” ông nói. “Mặc dù vậy, chúng tôi không coi đây là một câu chuyện sắp xảy ra. Trên thực tế, dữ liệu hoạt động thực sự cho thấy tăng trưởng đang phục hồi mạnh mẽ trong quý hiện tại.”

Cho đến khi lạm phát hạ nhiệt, cuộc khủng hoảng chuỗi cung ứng toàn cầu bình ổn lại, các tác động của việc Fed thắt chặt định lượng được cảm nhận, và người tiêu dùng bắt đầu tự tin chi tiêu trở lại, có thể mất một khoảng thời gian nữa cho đến khi chứng khoán phục hồi. Đồng thời, ông Dave Sekera, chiến lược gia trưởng về thị trường Hoa Kỳ của công ty Morningstar, cho rằng thị trường đang dao động quá xa về phía giảm.

“Chúng tôi từng nghĩ rằng thị trường đã được định giá quá cao và chúng tôi không ngạc nhiên khi thấy thị trường bán tháo trong vài tháng đầu năm,” ông nói. “Nhưng trong vài tuần qua, vài tháng qua, chúng tôi thực sự nghĩ rằng thị trường đang dao động quá xa về phía giảm. Đôi khi thị trường hoạt động giống như một con lắc, và nó chỉ di chuyển quá xa theo hướng định giá quá cao — hoặc quá xa theo hướng định giá quá thấp.”

Chủ tịch Fed Jerome Powell tự tin rằng sẽ không có sự hỗn loạn ở Wall Street một khi thị trường giá xuống bắt đầu.

“Sự biến động đã tăng lên một chút, điều đó có ảnh hưởng nhất định đến tính thanh khoản ở một số thị trường,” ông lưu ý trong một cuộc phỏng vấn với The Wall Street Journal hôm thứ Ba (17/05). “Tuy nhiên, các thị trường này có trật tự, chúng đang vận hành.”

Ông Andrew Moran đưa tin về kinh doanh, kinh tế, và tài chính. Ông từng là một nhà văn và phóng viên trong hơn một thập niên ở Toronto, với các bài viết trên Liberty Nation, Digital Journal, và Career Addict. Ông cũng là tác giả của cuốn sách “The War on Cash” (“Cuộc Chiến Tiền Mặt”).

Vân Du biên dịch